周りからの勧めで、持続化給付金をオンライン申請することにしました。

皆さんのおっしゃる通り申請自体は画面に沿って進めばいいので、そんなに難しくありません。

しかし、申請に必要な書類を揃えるところで躓いてしまい、ググりまくっても解決せず、あちこち問い合わせてやっと申請できました。

これ系の書類とかサイトって、使ってる言葉が難しすぎて頭が痛くなっちゃいますよね。

なので、同じ状況で困っている方のためになるべく解りやすく解説したいなと思います。

e-TaxでID・パスワード方式で確定申告した個人事業主は、マイナンバーカードが無いと受信通知を取得できません。まずはマイナンバーカードの申請(交付まで約1ヶ月)をオススメいたします!詳しくはこちらに書いたのでお読みください。

まずは私の状況

- フリーランス(個人事業主)

- 開業日は2019年5月1日

- e-Taxで2019年(令和元年)分の確定申告(青色申告)を自分でした

- マイナンバーカードではなくID・パスワード方式で確定申告した

- なぜだか確定申告書第一表のPDFデータが送信前の確認用しかない

- 所得税青色申告決算書のPDFデータはある

- 受信通知ってなに?

- Macユーザー

おお…書き出してみたら、なかなか。

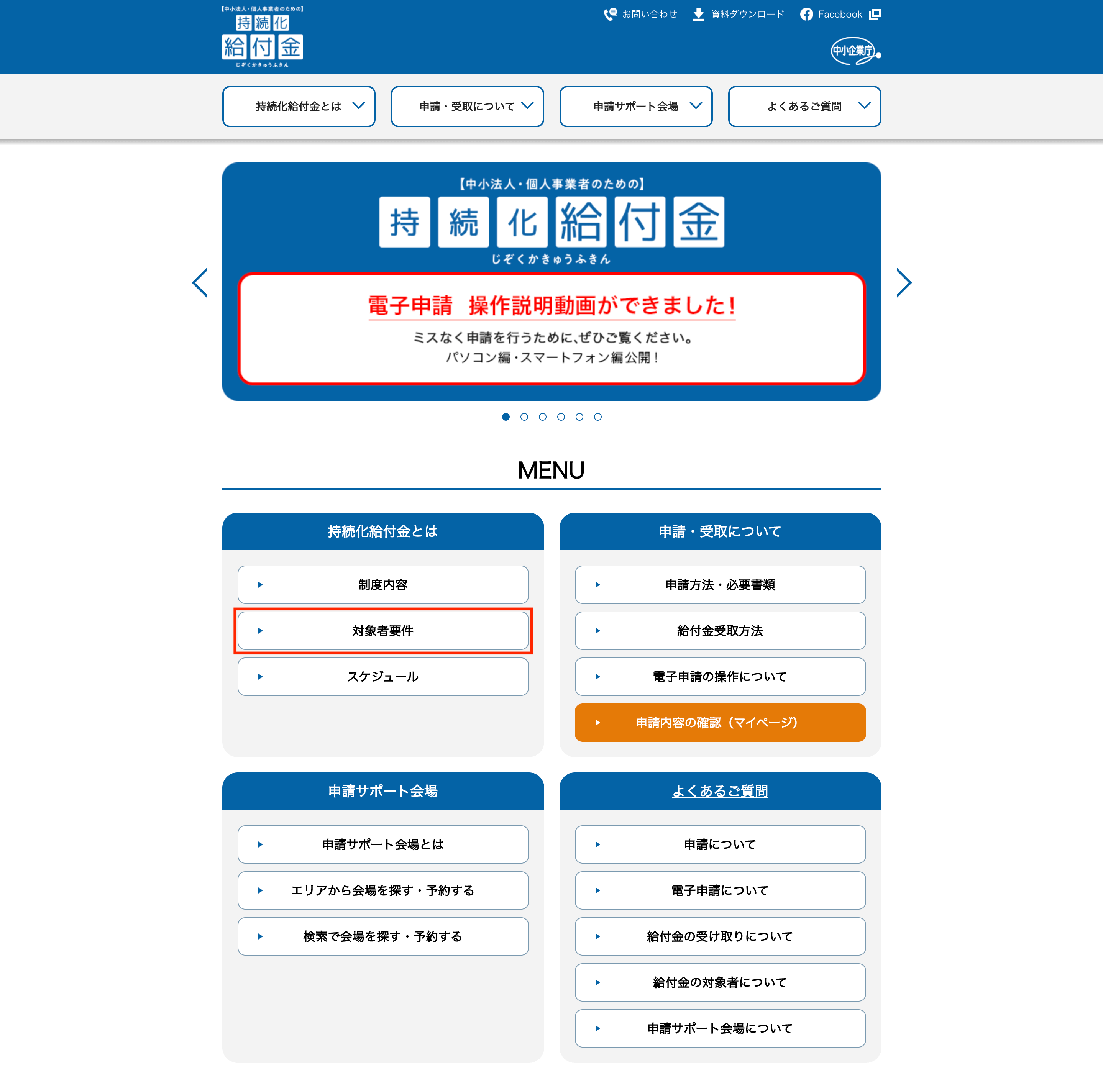

持続化給付金の申請サイト

まずは上のサイトにアクセスして、余裕があったら動画を見ましょう。

私は初めは見てたけどタルいのですっ飛ばしてしまいました。すみません。あんまり私の状況に当てはまらないっぽかったし…。

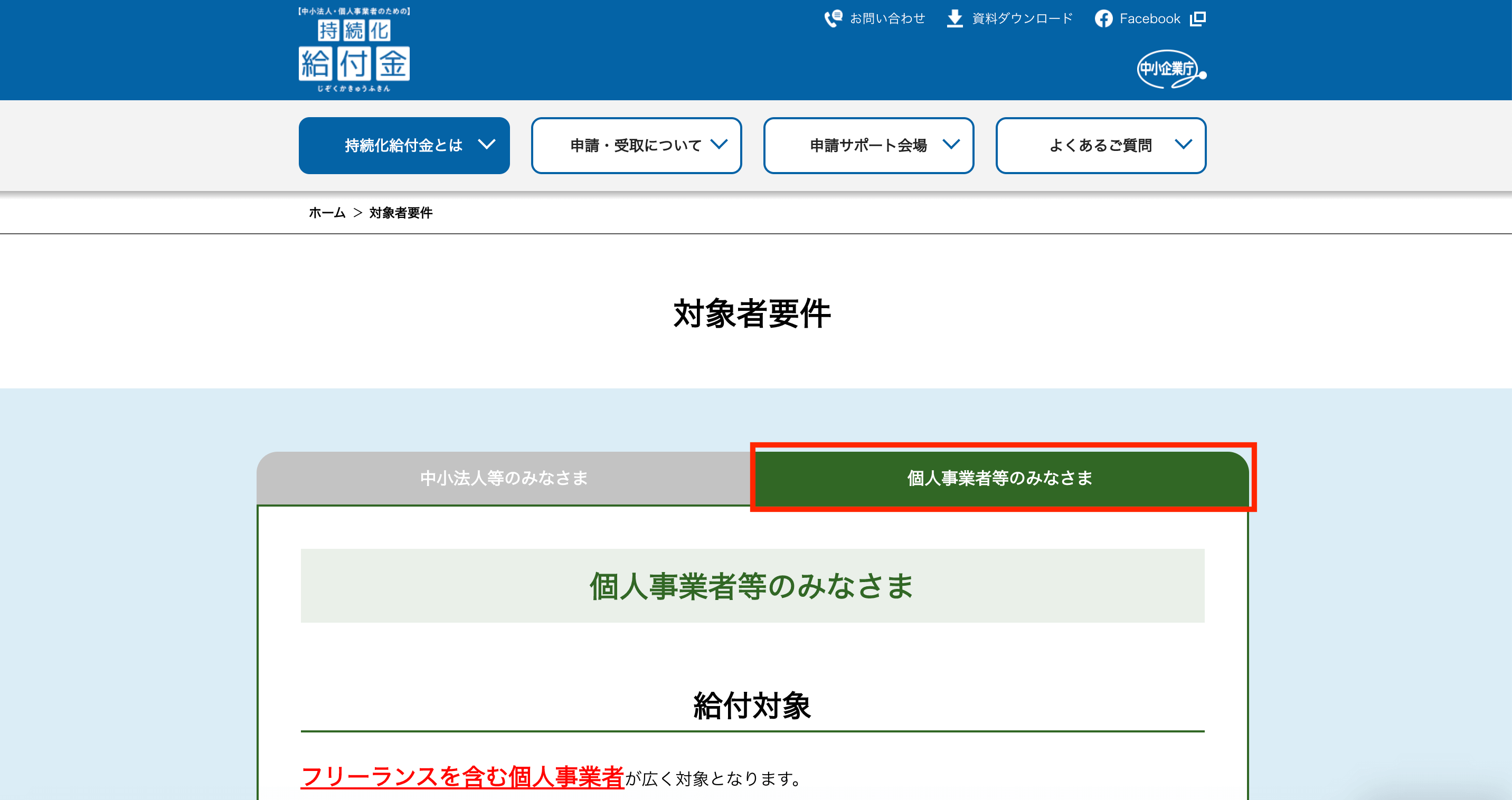

対象者要件をチェック

トップページから「対象者要件」をクリックして自分が要件に該当するかチェックします。

「個人事業者等のみなさま」タブをクリック。

知らなかったこと

個人事業主用の対象者要件を見て、私の知らなかったことをピックアップ。

計算式について

去年と今年と比較して、どこか1ヶ月の売上が50%以上減っていたら上限100万円の給付対象だと聞いてました。

でも私が認識していた計算式とちょっと違っていて、実際はこちらが通常の計算式です。

■給付額の算定式

S:給付額(上限100万円)

A:2019年の年間事業収入

B:対象月の月間事業収入

S=A-B×12

解りづらっ!

つまり、こういうこと↓

2019年の年収 −(2020年の対象月の収入額 × 12ヶ月)= 給付額(上限100万円)

例えば、去年の年収が100万円で今年の5月の売上が0円だった場合、

100万円 −(0円 × 12ヶ月)= 給付額100万円

ってこと。

ちなみに私は

(去年の対象月 − 今年の対象月)× 12ヶ月 = 給付額(上限100万円) ※間違いだよ

だと思ってました。

新規開業特例があること

2019年1月から12月までの間に開業した人は、開業届も提出すれば計算式が以下のように優遇されます。

■給付額の算定式

S:給付額(上限100万円)

A:2019年の年間事業収入

M:2019年の開業後月数(開業した月は、操業日数にかかわらず、1か月とみなす)

B:対象月の月間事業収入

S=A ÷ M×12-B×12

※1円未満は切り捨てです。

解りづらっ!!(2回目)

つまり、こういうこと↓

(2019年の年収 ÷ 2019年の開業後月数 × 12ヶ月)

−(2020年の対象月の収入額 × 12ヶ月)= 給付額(上限100万円)

例えば、去年の年収が100万円で今年の5月の売上が0円で、

2019年5月に開業した場合、2019年は5,6,7,8,9,10,11,12月の計8ヶ月営業しているので、

(100万円 ÷ 8ヶ月 × 12ヶ月)−(0円 × 12ヶ月)= 給付額(上限100万円)

となります。

私は2019年5月開業なので、この特例に当てはまるらしい。

特例は他にもあるので、詳しくはサイトの対象者要件ページをご確認ください。

持続化給付金は課税対象

国民全員に配付される特別定額給付金の10万円は非課税ですが、持続化給付金は課税されます。

扶養から外れたく無い人は要注意かもしれません。。

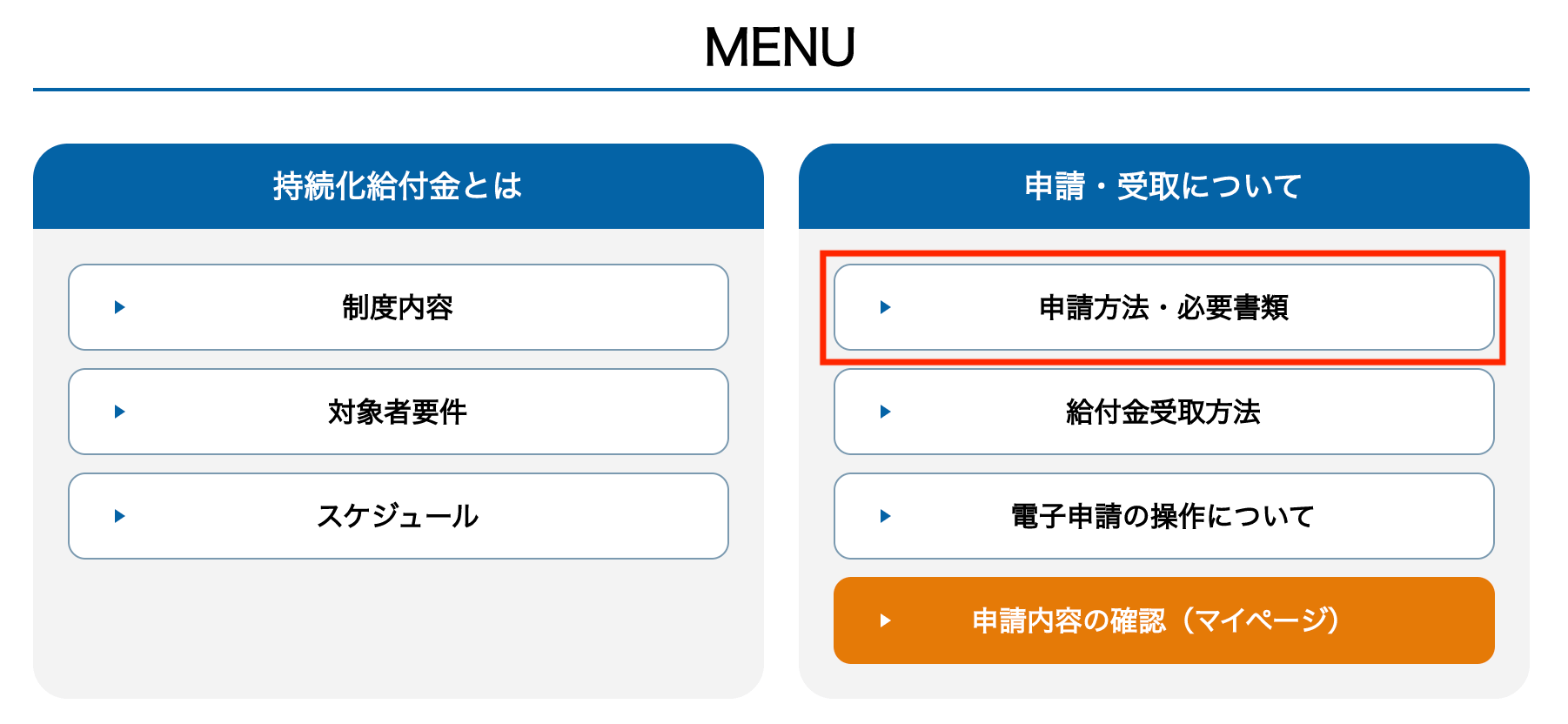

申請方法・必要書類をチェック

次に、トップページに戻り「申請方法・必要書類」をクリックして確認します。

ページ中程の「申請手順の詳細と証拠書類」を「個人事業者等のみなさま」タブに切り替えます。

①確定申告書類 e-Tax 青色申告

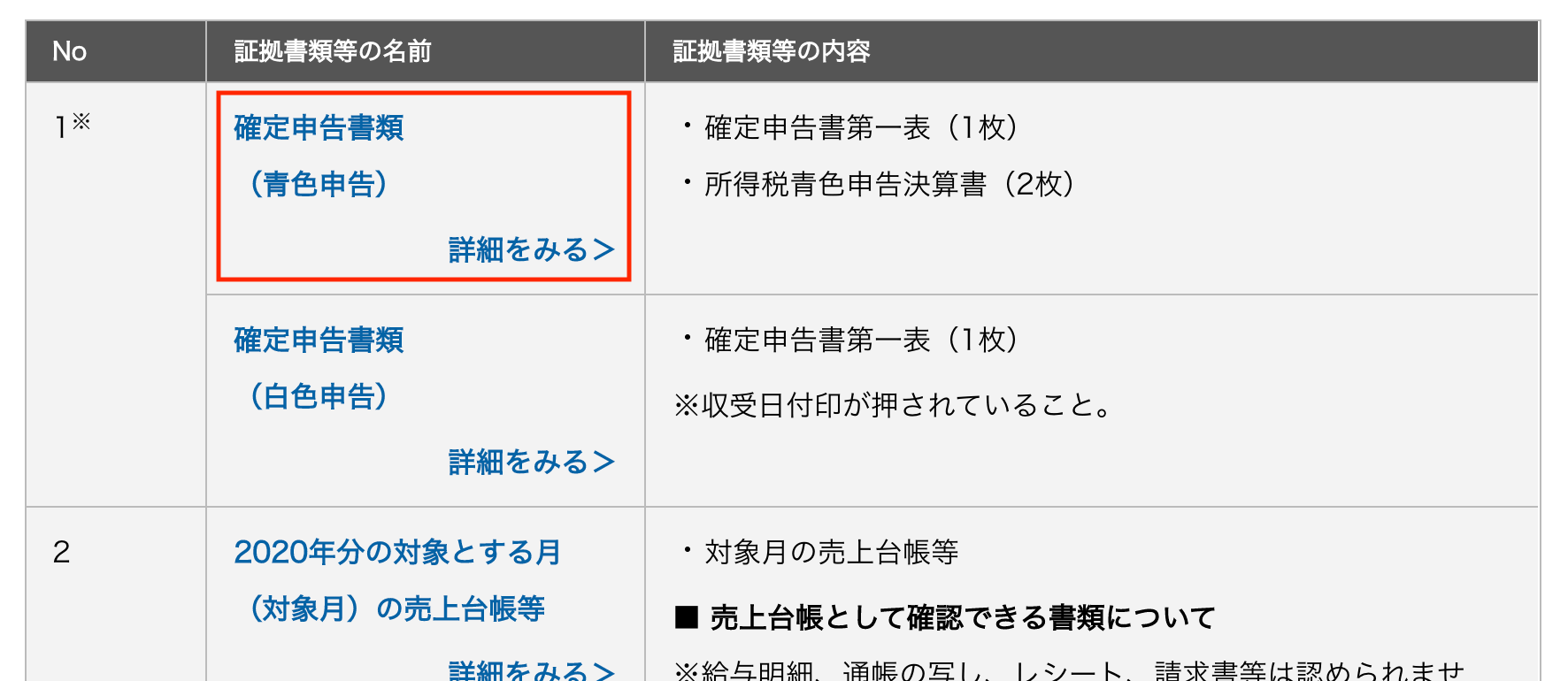

「確定申告書類(青色申告)詳細をみる>」をクリック

すると書類詳細ページの任意の場所にジャンプします。

これがトリッキーだった。

というのも、このページは書類に関する詳細が全部まとめてあるので情報量が多い!

たっぷりスクロールするとわかるんですが、①の確定申告書類だけでも以下のように4つに項目が別れています。

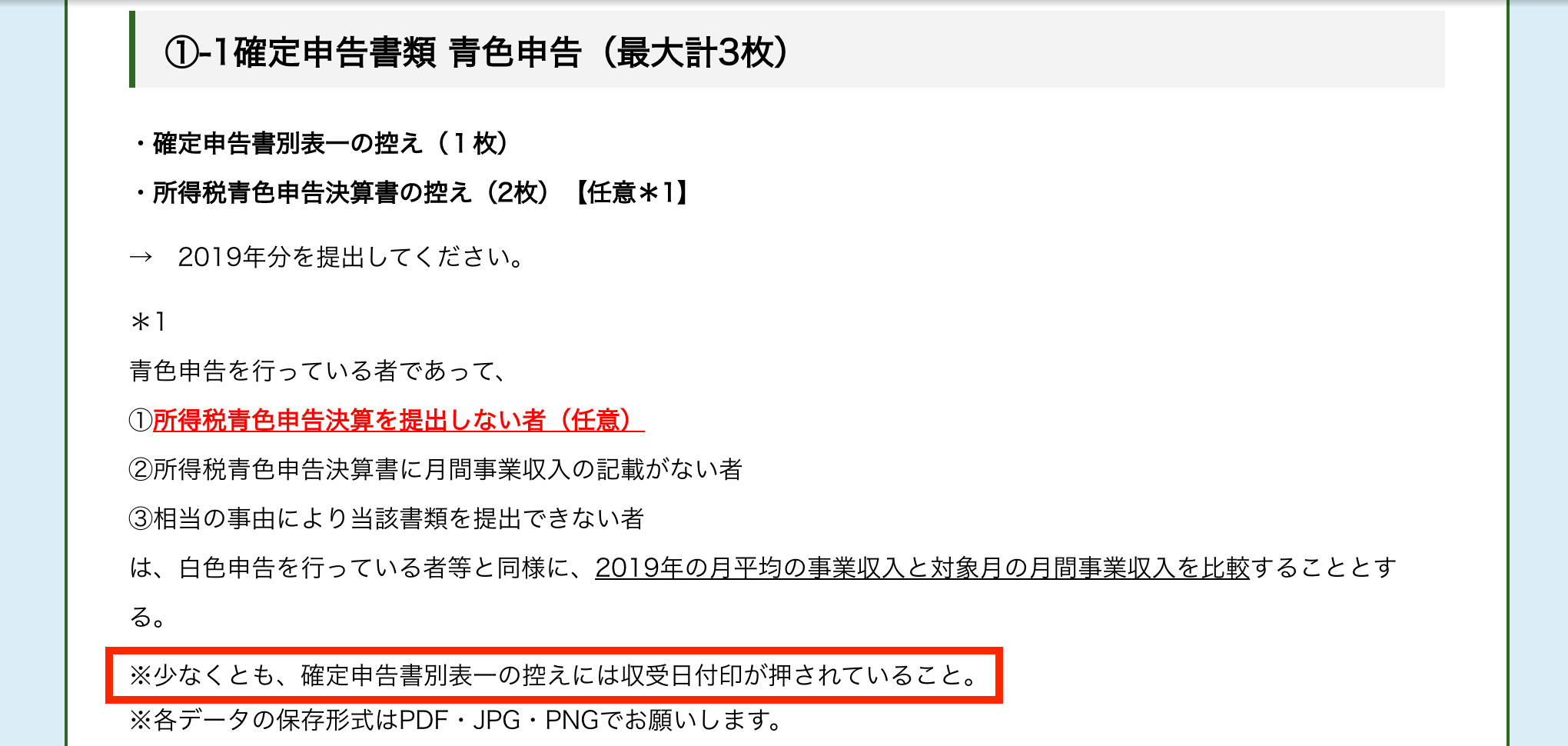

①-1確定申告書類 青色申告(最大計3枚)

①-2確定申告書類 白色申告(1枚)

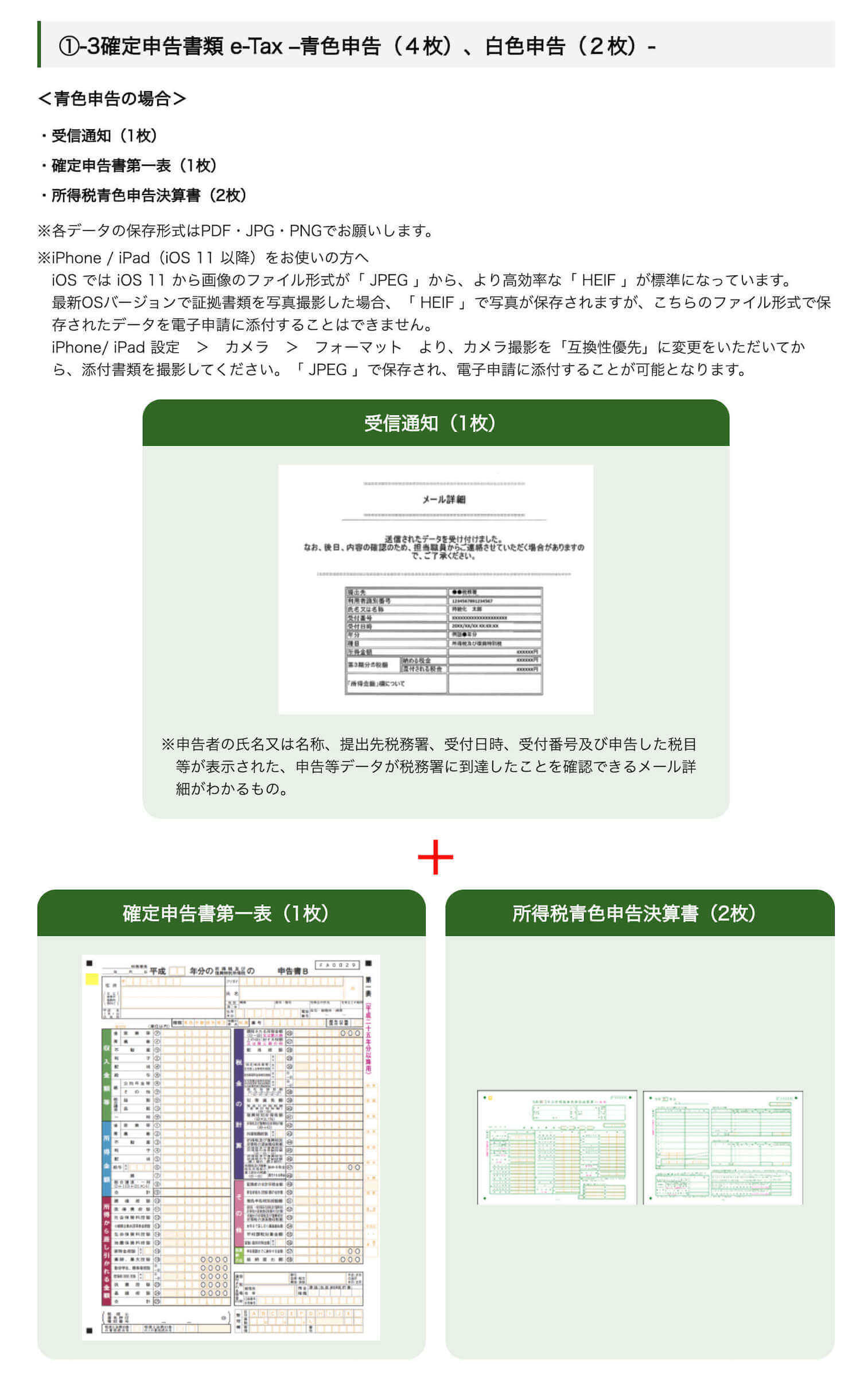

①-3確定申告書類 e-Tax –青色申告(4枚)、白色申告(2枚)

①-3確定申告書類 収受日付印または受信通知のいずれも存在しない場合

で、私はまんまと一番上の ①-1確定申告書類 青色申告(最大計3枚)を見て、そして赤枠の一文「収受日付印が押されていること」に惑わされてしまいました。なぜならe-Taxで申請した書類に「収受日付印」が押されているはずがないワケでどうすりゃいいの〜って。涙

そう、e-Taxで申請した私が本当に見なければならないのは、①-3確定申告書類 e-Tax –青色申告(4枚)の部分でした。

このURLからアクセスすれば直接その場所までジャンプしますよ↓

https://www.jizokuka-kyufu.jp/procedures_flow/documents/#document_solo1_3_1

つまり、e-Taxで申請した人は確定申告書第一表の控えに収受日付印が無いから、その代わりに受信通知の添付が必要ということですね。

そのままスクロールして他の必要書類の詳細を見ていきます。

②2020年分の対象とする月の売上台帳等

私は対象月の売上ゼロなんですけどね。会計ソフトfreeeを利用しているので、それを使って売上台帳を作る方法はまた別記事にしたいなと思います。

とりあえずは公式ヘルプのリンクを辿っておくれ↓

③通帳の写し

通帳の表紙部分と、表紙をめくったところのページ(1-2p)の画像が必要です。

④本人確認書類

私は結果的にマイナンバーカードにしましたが、運転免許証などで良いと思います。

詳しくはサイトの詳細をご確認ください。

申請途中の入力内容を保存可能

持続化給付金のオンライン申請は、仮登録・本登録を行いID・パスワードを入力してマイページを作成すると途中までの入力した内容を保存してくれるので後からの再開も可能です。

まずはスタートしてイケるとこまでやってみるも良し。

マイナンバーカードができるまで進めておくのもオススメです。

受信通知の取得

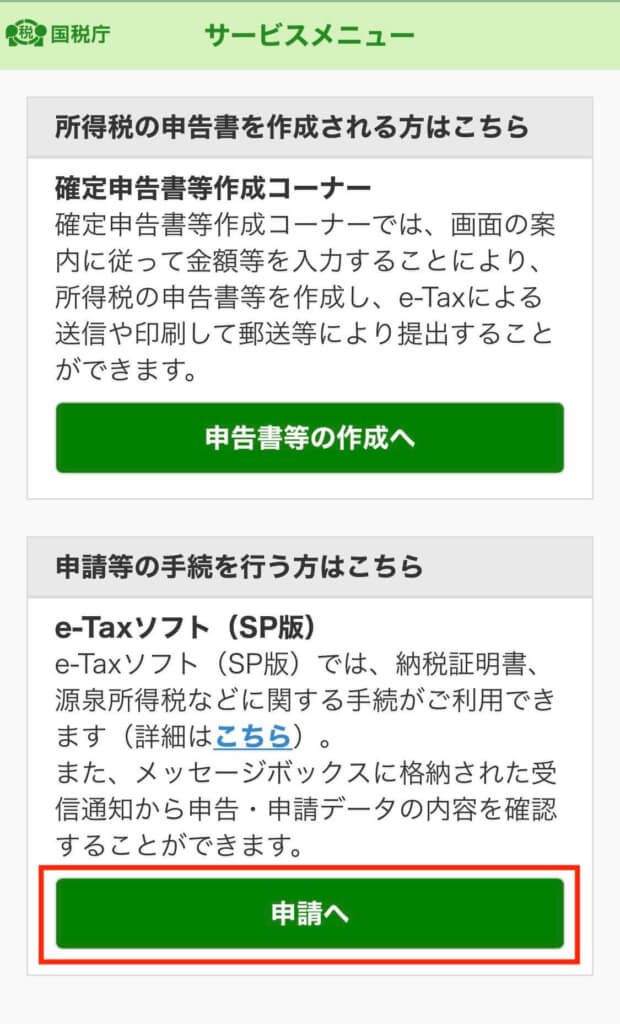

ID・パスワード方式では受信通知は取得できません!

とても残念なお知らせですが、結果的に無理だったので私は諦めてマイナンバーカードを申請しました。

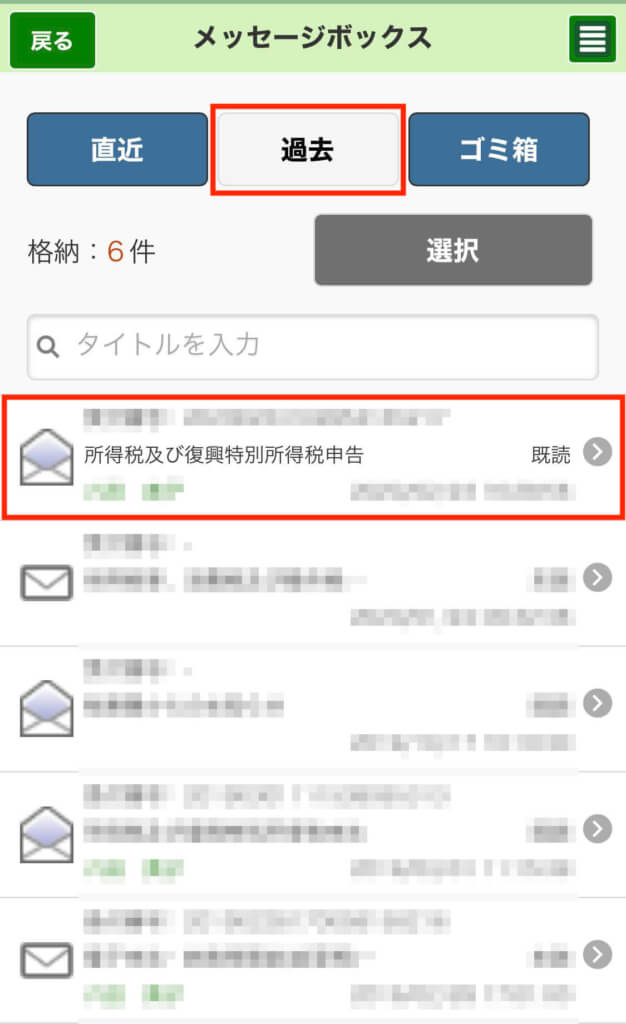

ホント時間をかけてめちゃくちゃ調べまくりました。というのも、ググると以下のような情報が出てくるワケで。

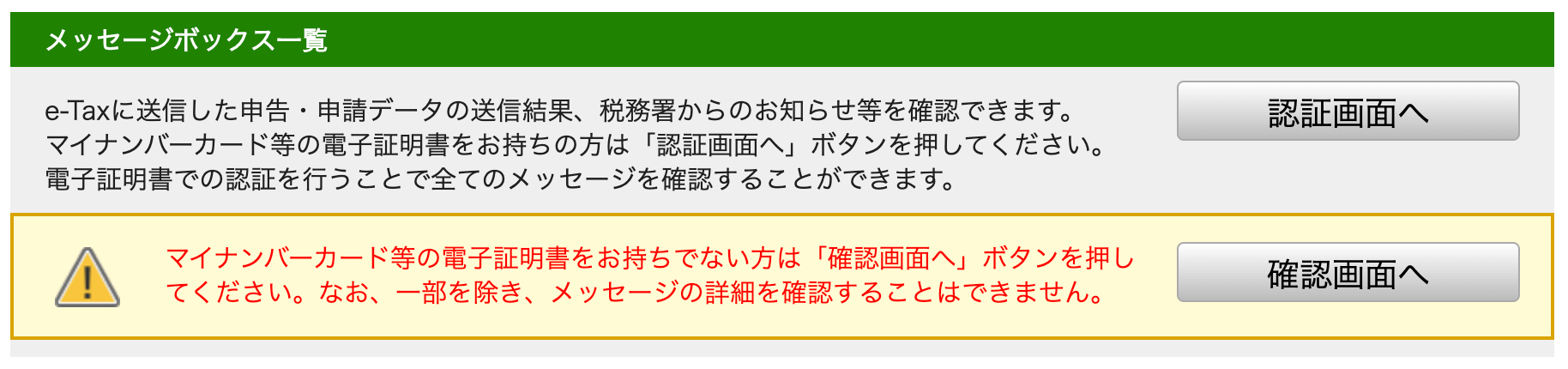

騙されないでください。ID・パスワード方式でのログインはメッセージボックスの一覧を表示するところまでしかできないのです。マイナンバーカード無しでは受信通知(メッセージの詳細)を表示する手前でストップしてしまいます。

最近こんなページが追加されていましたのでご参考までに。

経済産業省のページで確認したところ、例外もあるそうですが…税務署行くの面倒だし不安ですな↓

<個人事業者等の場合>

【原則】

確定申告書第一表の控えには収受日付印が押印(税務署においてe-Taxにより申告した場合は、受付日時が印字)されていること、e-Taxによる申告の場合は「受信通知」を添付することが必要です。

【例外1】収受日付印(税務署においてe-Taxにより申告した場合は、受付日時の印字)又はe-Taxの「受信通知」のいずれも存在しない場合には、提出する確定申告書類の年度の「納税証明書(その2所得金額用)」(事業所得金額の記載のあるもの)を提出することで代替することができます。この場合、収受印等のない確定申告書第一表の控え、及び所得税青色申告決算書の控えを用いることができます。

【例外2】

例外1によることもできず、「納税証明書(その2所得金額用)」による代替提出がない場合も申請を受け付けますが、内容の確認等に時間を要するため、給付までに通常よりも大幅に時間を要します。また、確認の結果給付金の給付ができない場合があります。

持続化給付金に関するよくあるお問合せ (METI/経済産業省)

マイナンバーカードの申請

四の五の言わず、マイナンバーカード作れという事なので(涙)、こちらから申請をどうぞ↓

私はスマホからやったと思います。

ICカードリーダライタ無しでマイナンバーカード認証

マイナンバーカードを作るなら、ICカードリーダーの購入を検討しますよね。

でも、お急ぎでしたらスマホでもできるかもしれません。

マイナンバーカード対応NFCスマートフォンの一覧(PDF)

公的個人認証サービスポータルサイト

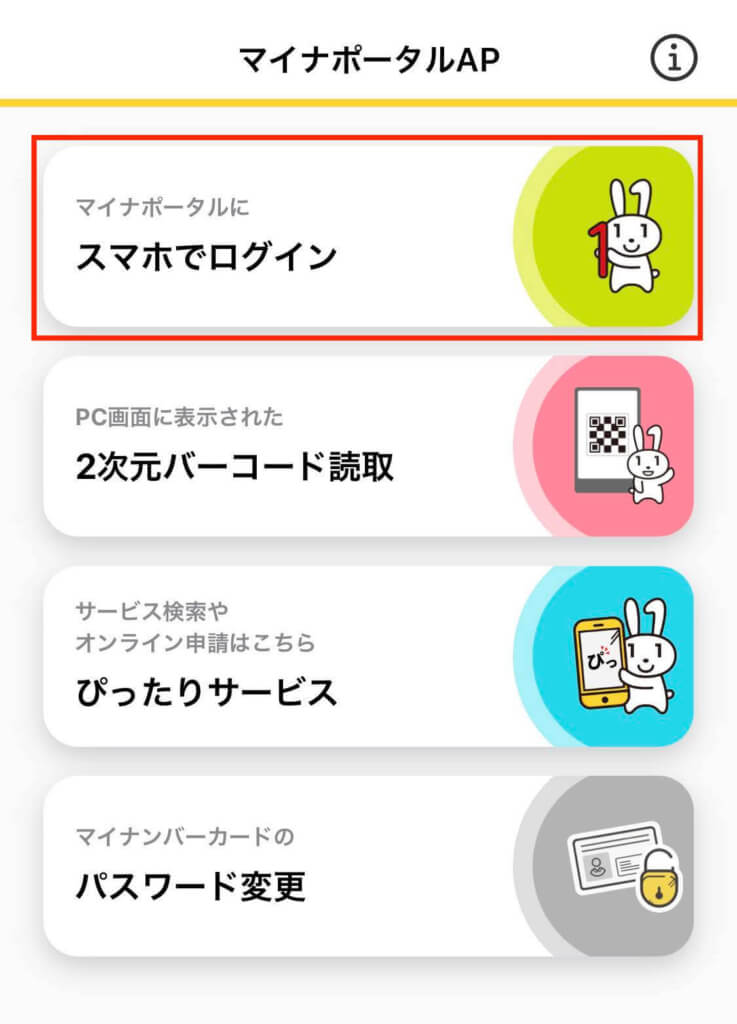

私はiPhoneでマイナポータルAP(アプリ)をインストールして「スマホでログイン」、マイナポータルサイトの「もっとつながる」から「e-Tax」につなげて受信通知(メール詳細)を表示することができました。

とはいえICカードリーダライタは今後のために購入しておいた方が良いと思います。

私は後日、I・O DATAのぴタッチという新製品を購入しました!

確定申告書第一表のPDFデータの取得

そもそも私の状況としては、なぜか確定申告書第一表が「送信前の確認用」しか手元にないので、「送信後の控え」を手に入れないといけません。

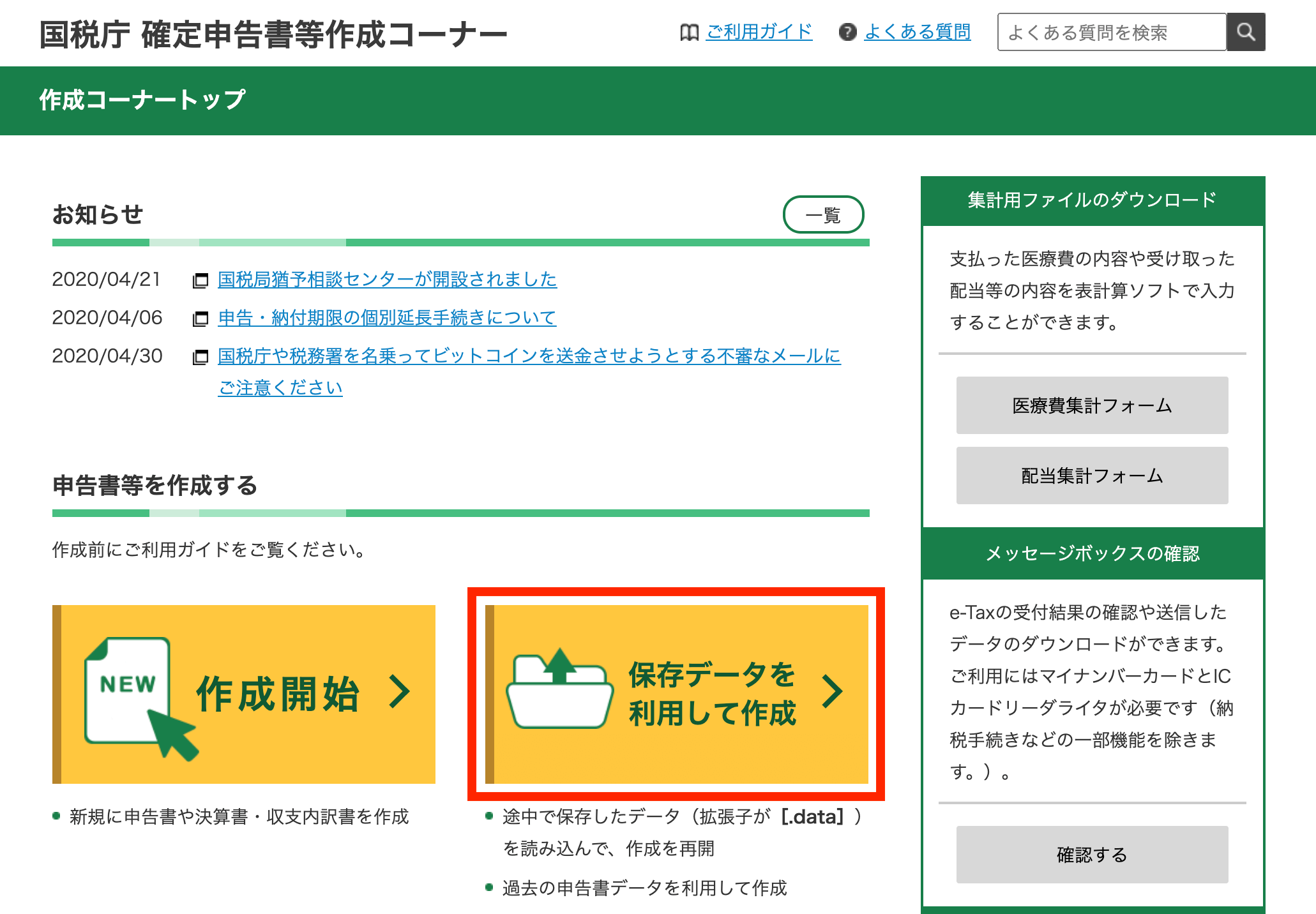

e-Taxで確定申告した方なら拡張子.dataのファイルを保存してますよね。

それがあれば途中で保存した.dataファイルを読み込んで作成を再開することができます。

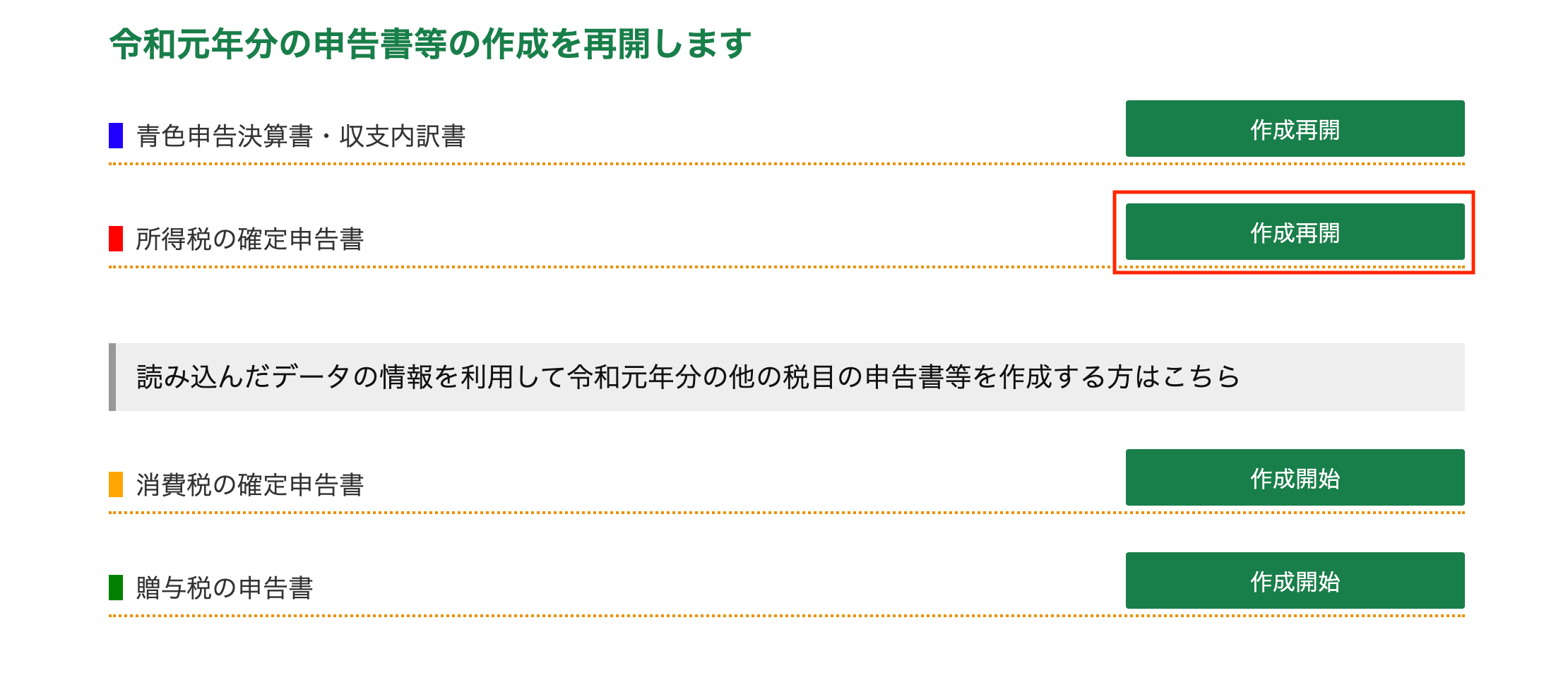

「保存データを利用して作成」をクリック。

ちなみにこのページの右サイドバーより「メッセージボックスの確認」もできますよ。

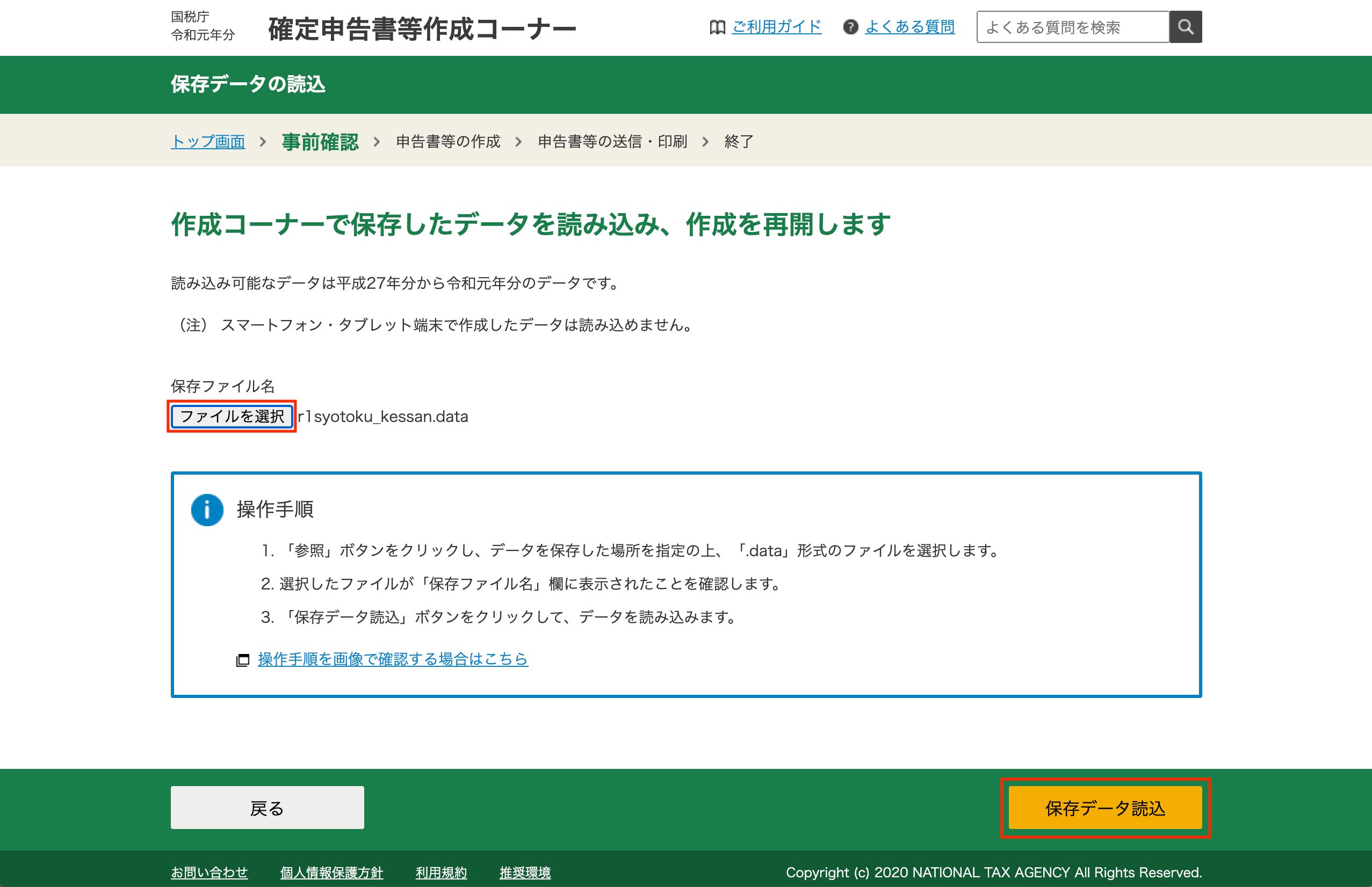

次に「作成再開」を選択すると読み込むファイルを選択する画面になります。

私の保存していたデータのファイル名は「r1syotoku_kessan.data」でした。

PDFでダウンロードしたい書類の「作成再開」ボタンをクリック。

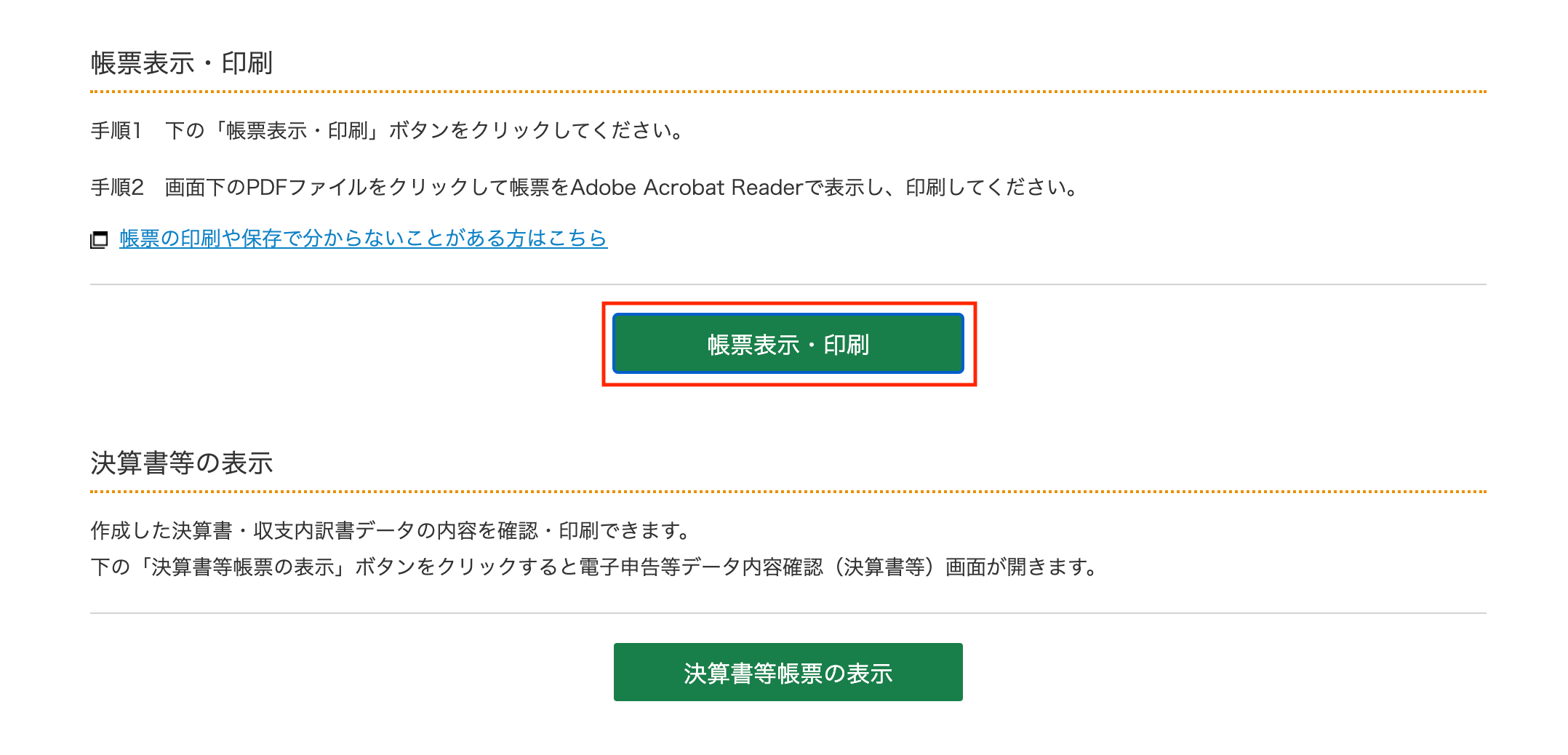

ページの中盤でチェック項目があるので、申請に必要な「申告書B第一表」だけにチェックを入れて「帳票表示・印刷」ボタンをクリックすると1ページ分だけのPDFファイルになります。

それとは別に、今後のためには全てのPDFをダウンロードしておいた方が良いと思います。

私は決算書は保存していたようなので飛ばしますが、このページからそのままPDFをダウンロードすることができますね。

書類が揃ったら申請

証拠書類が全て揃ったら、あとはサイトから申請します。途中まで進んでいた方はログインして再開してください。

私は書類に不備等なかったようで、申請からだいたい1週間くらいで入金があり、その後入金を知らせる通知書が届きました。